时间:2017-05-03 09:24

来源:中国水网

作者:刘倩 许寅硕

6) 多边投资担保机构担保:在PPP结构下,MIGA能够为投资者提供政治风险担保,如货币转移限制和兑换风险(TR)、征收风险、战争和内乱风险(WCD)和违约风险。其中,违约风险担保(BOC)和PPP项目尤其相关,能够保护私人投资者免受政府违约或单方终止合同(比如,特许经营协议,购电协议)带来的损失。在特定情况下,BOC可扩展到国有企业的履约责任。如果由于政府对争端解决机制的干预(拒绝追索权)而使得投资者在特定期限内没能获得判决结果,或者判决结果已下达,但投资者没有收到相应的支付,MIGA将支付赔偿金。在BOC以及不可抗力条款下,MIGA还可能会涉及投资者和政府的协议中的特定条款,明确与气候事件相关的不可预见、不可避免的行为发生时的各方权利和责任。

迄今为止,仅有很少的风险管理工具大规模地运用于水电、风电电站、交通基础设施等易受气候风险影响相关的项目。未来将有更多的为项目增信的保险政策和担保,保证商品和货币稳定性的基于合同的工具,在PPP项目的气候风险管理中起到稳定收入、控制成本、管理现金余额的作用。

五、“PPP+绿金” :不仅可以很大,也可以很小

当前,全球都在期盼越来越壮观的基础设施工程和创纪录的投资额,然而在各国经济迅速发展的同时,越来越多的国家面临公共服务均等化的严峻挑战。在这一背景下,以社区为单位的雨洪管理、灌溉、分散能效等次地区级、小型公共基础设施的发展中也逐渐引入了PPP模式,类似的项目还包括城镇的固废管理、路灯、停车场,市政公园的发展和维护以及乡村食物仓储的建设和维护等。小型PPP项目不但有利于公共服务的均等化,且有利于培育本地企业、满足不同终端用户的需求、提振本地经济、避免过度依赖外债而引发的财政金融风险等。近年来这类项目在印度等南亚地区以及非洲等地发展的比较迅速。

根据世界银行2014年对小于5000万美元的项目进行的案例研究和评估,这类小型PPP项目的特点是可借鉴的经验少、缺少标准化合同、信用级别低、管理成本过高,因此很容易在政府治理框架中被忽视,导致制度和规则保障的缺失。而这类项目的融资支持,不能仅依赖于融资产品和服务的改进,更要在政策渠道、融资机制和多层次国际合作上取得突破。

首先,鉴于独立的小型项目无法通过发行债券进行融资,短期和中期内商业银行融资仍将是小型项目的主要融资渠道,可创新合同条款降低信用风险,简化融资程序,加强商业银行内部能力建设,使商业银行更加了解小型项目及其风险,从而为项目提供包括增信和债务融资等在内的服务。同时探索引入“收益性公司”等聚合机制,推进贷款合同标准化,尝试通过跨地域聚合小型项目并以资产证券化、绿色债券等方式为项目提供长期资金支持。

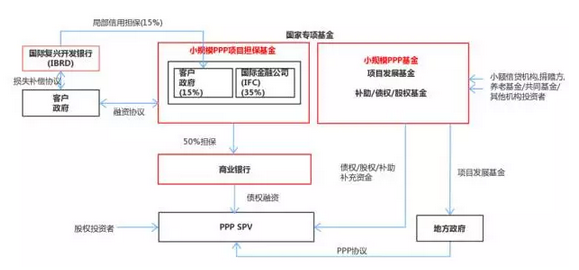

其次,建立适合小型项目的融资机构和可复制的金融解决方案。以世行推荐的小型项目融资机制为例,受资助国家/州政府和IFC可以共同建立损失分担机制,两者共同承担50%及以下的一级损失(分担比例可以是受资助国家15%,IFC 35%,受资助国家的损失分担部分由世界银行的部分信用担保工具支持),其余更为细节融资设计可因地制宜。除了担保工具,还需要发展项目发展基金、“绿色挑战基金”等为创新型小型项目提供融资,以鼓励绿色标准领先的、具有发展潜力的新项目的展。

图2 世界银行小型PPP项目融资解决方案

长期来看,为小型绿色和社会项目提供长期可持续的融资,需要系统梳理小型项目融资市场的法律和监管约束、融资体制和机制上的障碍,并且破除发展融资租赁及养老金和保险金等机构投资者参与投资的屏障。

PPP不仅可以提供基础设施和公共服务,也是减排降污、提升能效,创建绿色岗位,促进社区发展,提供更加符合人类未来需求的公共服务模式等多个目标的综合性载体。从以上五个案例不难看出,在PPP项目中贯彻环境、社会和经济的可持续发展目标,政府的政治意愿和领导力是先决条件,这不仅体现在将政治意愿贯彻到PPP法律法规和整体的政策框架之中,还需要从项目招投标开始到项目运营的整个生命周期以一系列具体的规范、导则和管理工具予以保障,更需要多层次、灵活性、定制化的融资方案以覆盖增量投入并切实降低私人部门风险。

绿色金融的大力发展也预示着未来PPP项目的资金来源将更加多元化,例如增加绿色基金、绿色债券等“绿色”资金来源并享受政策上的“绿色通道”;增添环境权益资产等可抵押的“绿色资产”;增加新能源发电收益权,“绿色汽车”贷款,建筑物能效改进贷款等可供证券化的基础资产;获得能够与可持续基础设施质量、服务寿命及环境和社会影响相匹配的绿色资产评级等。

PPP与绿色金融殊途同归于满足可持续发展诉求,以人为本的绿色项目,而绿色项目的发展仍有诸多切实难点需要突破。例如,需要建立绿色先进技术项目库,明确各类基础设施绿色标准;增强金融部门、各投资主体对环境要素价值、能效提升效益及可持续供应链经济收益的敏感度。更重要的是如何通过着眼于PPP的物有所值,以PPP实施全过程的价值评估与绩效考核体系切实引导基础设施全生命周期中环境和社会外部性的内部化。

参考文献:

[1]Frisari G, Falconer A. San Giorgio Group Case Study: Ouarzazate I CSP Update[J]. Venice: Climate Policy Initiative, 2013.

[2]江蓓蓓 . 窥探英国绿色投资银行管理模式 [EB/OL]. (2015-03-30)[2017-4-18]. http://m.21jingji.com/article/2 0150328/5432a62e65c1d40f02cf92b352ae1b2e.html

[3]Olga Rosca. EBRD invests in first Turkish lira-denominated bond by Rönesans Holding.[EB/OL].(2016-1-29)[2017-4-22]

[4]Enabling Environment for Private Sector Adaptation: An Index Assessment, International Finance Corporation, 2013 (http://www.ifc.org/wps/wcm/connect/6060670042bd92b6b297be0dc33b630b/

Enabling+Environment+for+Private+Sector+Adaptation+-+Stenek,+Amado,+Greenall.pdf?MOD=AJPERES)

[5]Mapping the World Bank Group Risk Mitigation Instruments for Climate Change, Climate Policy Initiative, 2013 (http://climatepolicyinitiative.org/publication/mapping-the-world-bankgroup-

编辑:赵凡

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。