9月,苹果贴近亚洲人的审美进一步推出了女神范的玫瑰金iphone,并且再也不敢不把中国当做首发地。另一边,华为在德国柏林首发了旗下的高端旗舰Mate S,引发一众国外媒体关注。这两场发布会,或许是许多行业国际间战略规划的缩影:国内浩瀚且稳定的市场令任何一个国际巨头都无法无动于衷,而与此同时,对国内企业来说,“走出去”,占领海外市场,又是长久以来心心念念的梦想。

环保行业当然也是如此。随着“一带一路”“环保南南合作”等国家规划和国际趋势的引导和带动,近期环保企业“走出去”的动作频频。最为人津津乐道的就是首创集团对新西兰TPI NZ近50亿元的天价并购。今年以来,又不断有环保企业并购海外企业的消息公布。

那么,环保企业“走出去”的春天已经到了吗?往外走已经是不得不跟随的大势了吗?本文将从几个问题入手,为读者寻找答案。

海外生意是好生意吗?

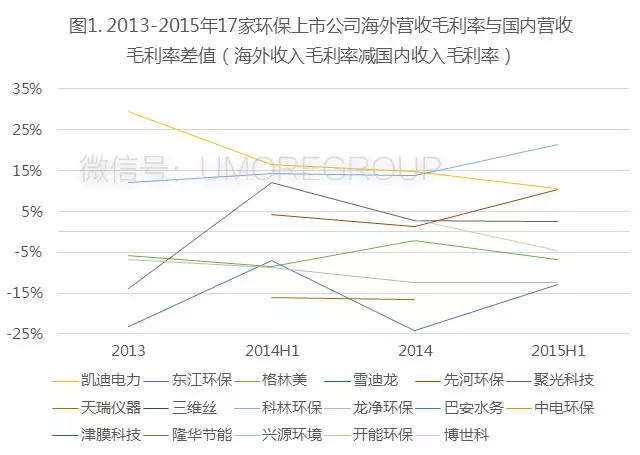

是不是好生意,数据来说话。笔者从环保上市公司中筛选出海外营收和利润数据可查的17家企业。将境内外收入毛利率进行对比,可得出下图:

数据来源:上市公司报告,宇墨智库整理分析

数据来源:上市公司报告,宇墨智库整理分析

可以看出,综合来看,2013-2015年间,境内外营收的差值基本在零线附近变化。历年海外营收毛利率高于和低于境内营收毛利率的企业数也大体相当。

也就是说,环保上市公司海外业务与国内业务在利润率层面的盈利能力大体相当。老外的钱赚起来轻松愉快?——NO。

“走出去”是潮流?

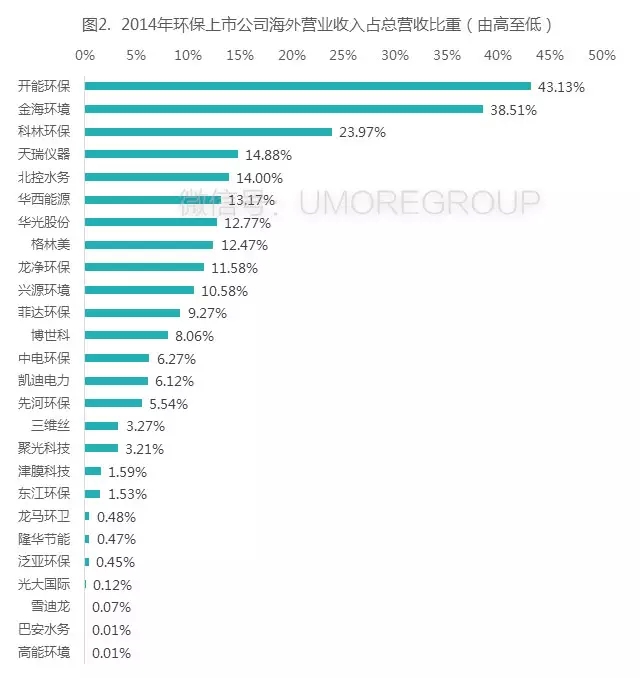

以在A股和H股的66家环保上市公司为统计口径进行分析,根据2014年度报告,在该年有26家企业有海外营收计入利润表,可以说就数量而言相当可观。

数据来源:上市公司报告,宇墨智库整理分析

数据来源:上市公司报告,宇墨智库整理分析

若将这26家环保企业海外营收占比从大到小排列,可以发现,对大多数企业而且,海外营收占比较为有限:23家企业占比在15%之下。

另外,根据这些企业的业务情况,可以看出,占比较高的企业多为环保产品/设备制造商。较高的营收的取得依靠的是产品出口。

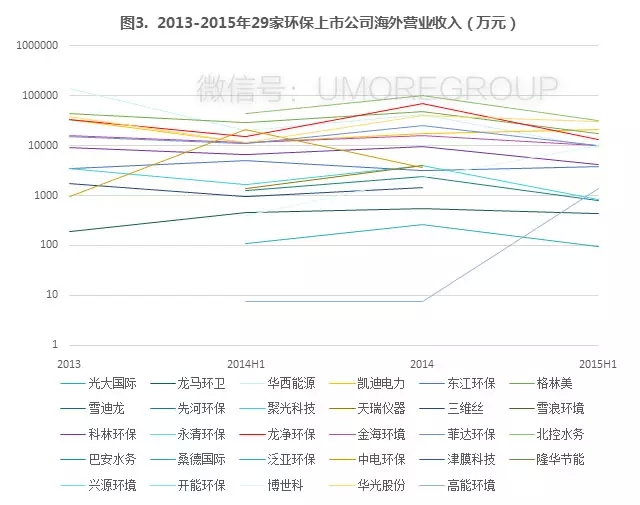

数据来源:上市公司报告,宇墨智库整理分析

数据来源:上市公司报告,宇墨智库整理分析

在2013-2015期间,有海外营收数据的环保企业数量稍多,从29家上市公司绝对营收的变化趋势来看,2014年与2013年,2015H1(上半年)与2014H1同比相比,环保上市公司海外营收大体是增加的。

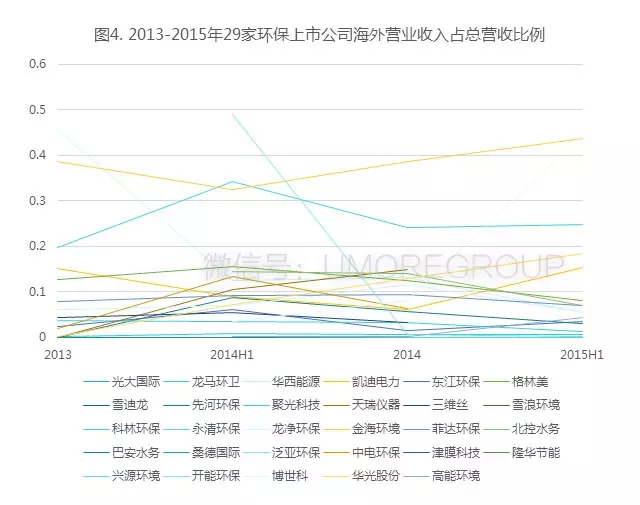

数据来源:上市公司报告,宇墨智库整理分析

数据来源:上市公司报告,宇墨智库整理分析

若将这些公司的海外营收数字与当期总营收相除,可得出海外营收占比,并可以以此来评价海外营收对企业的重要程度。2013-2015期间,该比值2014较2013年同比有所增加。但2015H1与2014H1相比,海外营收占比明显降低。

相对数据和绝对数据的变化趋势相比较,可以得出这样的结论。环保上市公司的海外营收在近几年间有所增长,但该增长力度较小,尤其在今年,海外营收的增长落后于境内营收增长幅度,致使占比下降。

另外值得注意的是,对不少公司个体而言,海外营收的变化波动程度非常明显,很不稳定。

综上,可以这样回答标题提出的问题:海外业务勉强算是一个潮流,相当一部分企业具有取得海外营收的能力,但该潮流的力度和持续度都很一般。对大多数公司而言,海外营收都处于“鸡肋”的地位,这部分收益重要程度比较有限。

“走出去”的方式?

上文已经提到,海外营收高占比的环保上市公司多以环保产品/设备为主业,营收的来源主要归功于产品出口。此种较为传统的方式不作过多展开讨论,在此主要关注最近出现的另一种“走出去”方式——海外并购。

数据来源:Umore并购数据库

数据来源:Umore并购数据库

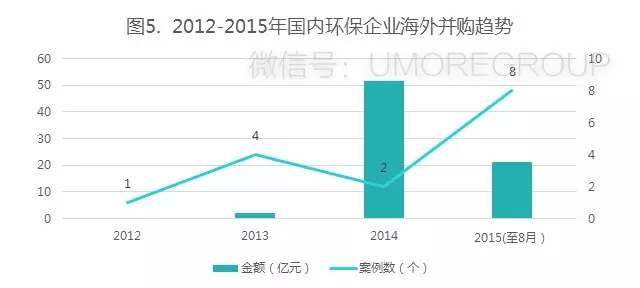

据公开渠道可以了解到信息来看,中国环保企业最早的海外并购始于2012年。其后,越来越多的企业开始尝试海外收购。

上图为2012年起中国环保企业海外并购的趋势走向。由于首创集团对新西兰固废运营企业TPI NZ的天价收购,在2014年,环保企业海外并购的资金额达到了顶峰。如若排除这一案例,则可发现,即使仅算至8月底,无论在资金还是案例数上,今年都要明显高于往年。

另外,由于今年海外并购重组带来的损益大多还未并入半年报表(首创集团也是在今年才将TPI NZ注入上市公司首创股份,也同样尚未体现在财务报表中),因而未体现在半年报上,可以预期,凭借大大增长的海外收购体量,2015年报中的海外营收数据可打破势头平平的局面。

值得注意的是,如果在战略目的上对这些海外并购做一些区分,则可发现,大多数的并购案以获取技术和产品为目的。真正涉及海外项目运营的,仅有四起。该现象也实在不难解释:首先从金额上就可以看出来,动辄上十亿的并购体量,使海外项目收购成为绝大多数国内环保上市公司玩不起的游戏。其次,海外并购在法务、财务上不确定性都比较高,出口是一回事,在项目地做数十年的项目是另一回事。海外项目并购的风险也绝非一般环保企业可以承担。如桑德文一波所言:“并购很不方便,中国的审批太复杂了。有时候国外企业宁可便宜卖给别人,也不愿意卖给我们中国企业,因为他们认为中国企业有很多不确定性,虽然价格比较高,但最终却有可能不批,或者批的时间比较长。”最后,仅就市场而言,国内的环保市场在空间体量、稳定性、成长性方面,比起早已完成治污阶段的发达国家市场可以说是有过之而无不及,目前国内环保企业在国外做运营的迫切程度也比较有限。

综上,对海外并购方式的分析可以这样概括:产品输出是大部分环保企业获取海外营收的方式,但随着一部分本土企业资金和业务实力的崛起,海外并购也成为了越来越热门的选择。但在海外并购风潮并不直接等于环保企业“走出去”大潮已至,绝大部分并购实际以获取国外技术和产品,加强既有业务,服务本土市场为目的。因种种原因,真正让环境服务走出国门的并购还很少。可以说,并购潮仅是海外业务潮的“前浪”。

海外标的贵吗?

数据来源:Umore并购数据库

数据来源:Umore并购数据库

笔者曾经在今年年初对环保行业并购溢价的一篇分析文章中提出在国内市场环保标的节节攀升的情况下(2014年平均溢价率为300%,注:该溢价率指基于净资产价值的溢价率),海淘显得非常实惠。但综合今年最新的案例,海外标的的实惠特性正逐渐减弱。根据上述15起海外并购案中,标的价值可查的7例来分析,这些并购按的加权平均溢价率(按并购金额加权)为209%,虽然依然低于国内标的的溢价,但“捡漏”的机会已经很小。

“走出去”的分析与建议

环保企业“走出去”的SWOT分析

Strengths

获得关注和商誉;

营收对国内经济和产业环境依赖程度降低;

获得国外人才,技术和项目经验,可反哺国内市场。

Weaknesses

海外业务营收利润率并没有明显优势;

运营项目并购体量较大,资金压力大;

对专业人才需求较大,对企业要求高。

Opportunities

“一带一路”“环保南南合作”等宏观政策规划引导;

国内环保企业实力增强,环保巨头全球业务收缩;

运营项目并购体量较大,资金压力大;

法务、财务及渠道方面相关服务机构逐渐增多。

Threats

国际投资和并购风险较高,特别是项目运营;

国际标的溢价走高,国资企业海外并购审批困难,民资企业资金实力缺乏。

环保企业“走出去”的建议:

分清企业自身优势和特点,再选择“走出去”的方式和途径,不要盲目跟风。如:需深挖国内市场,需要提高国内市场竞争力,则可考虑技术、产品引入式的海外并购和技术转移。如需产品出口,则可考虑控股国外具有相关渠道的企业;

优选目标市场地区,如成长性较高,治污需求较高的东南亚、非洲、中东市场;

提早布局,提前熟悉目标市场的法律法规,经济环境,熟悉相关标准和竞争情况,避免自身产品和设备的“加拉帕戈斯群岛效应”;

在目前“走出去”的条件还未完全成熟的阶段,以尝试和布局为主,谨慎实施体量较大的并购和投资动作。

总结

借以上各个维度的分析,我们已经对中国环保企业“走出去”的现状和趋势有所把握。回答开头的问题:无论是企业内部条件,还是产业环境,亦或是国际环境,环保企业全面发展海外业务的最好时候还没到来。“走出去”的大潮还在酝酿,目前崭露头角的海外并购是大潮的前浪。在此阶段,环保企业的主题是播种,是布局,是尝试,是认清自身和战略规划。同人民币的国际化之路一样,虽然有美好的梦想,但环保企业的国际化之路必然需要时间和努力。在此阶段需要耐心,更需要细致而有效的战略执行。当“走出去”不再是口号,当国内环保企业的产品和服务都与国际接轨,美刀、卢布,该来的时候自然会来的。

附录环保企业海外并购时间线

2012

2012/6 聚光科技收购荷兰Bohnen Beheeer股权:聚光科技以3100万元收购荷兰Bohnen Beheeer75%股权,获得VOC监测产品和技术。

2013

2013/3 北控水务收购威立雅葡萄牙水务资产:标的资产含4个特许经营项目,三个委托运营项目,代价为9500万欧元(约合7.8亿人民币)。项目总规模为每天3.6万吨供水和2.2万吨污水,含20座污水处理厂和4000公里收集管网,服务人口67万。

2013/8 先河环保收购美国CES股权:先河环保出资423.3万美元(合人民币2600万元)购买美国重金属环境监测产品公司Cooper Environmental Services, LLC. CES 51%股权,另注资200万美元,将股份扩大至60.515%。

2013/11 国中水务收购Josab股权:国中水务以约3200万元收购瑞典斯德哥尔摩经营水处理设备的上市公司Josab International AB 42%股份。获得标的公司小型单元化的水净化设备及技术。

2013/12 国中水务收购BioKube股权:国中水务以约7300万元人民币收购丹麦BioKube 公司60%股权,布局农村污水处理市场。标的公司成立于2003 年,主营小型污水处理系统,产品规格从1m3/天-1000m3/天。

2014

2014/3 首创集团收购 TPI NZ:首创集团收购澳大利亚Transpacific Industries Group Limited集团旗下的Transpacific New Zealand公司(TPI NZ)100%股权,收购价格为9.5亿新西兰元(约合51.68亿元人民币),目标公司为新西兰固废龙头企业。

2014/7 天保重装收购 CNP股权:天保重装以增资的方式收购德国CNP-Technology Water and Biosolids GmbH 45%股权,作价49.50万欧元(约合413万元人民币)。目标公司核心产品AirPrex系统主要用于污泥处理。

2015

2015/1 普利特收购 WPR:普利特收购4.33亿人民币收购美国最大的塑料再生企业之一威尔曼塑料回收公司(Wellman Plastics Recycling LLC)100%股权。

2015/5 天保重装收购 Centrealestate:天保重装以4.7亿元收购美国环保分离设备(污水污泥处理处置设备)制造及环境治理工程服务提供商圣骑士公司(Centrealestate Inc.)100%股权。

2015/5先河环保收购 Sunset:先河美国控股公司以660万美元(约4010万元人民币)收购美国Sunset Laboratory Inc,. 公司60%股权,Sunset创立于1984年,主营有机碳与元素碳(OCEC)气溶胶颗粒分析仪。

2015/5 雪迪龙收购Kore股权:雪迪龙以1566元人民币公司英国飞行时间质谱仪制造公司Kore Technology Limited,收购并增发后,雪迪龙持股为51%。

2015/6 首创股份收购ECO公司:首创股份以约人民币11亿元收购新加坡危废处理排名第一的ECO工业环保工程公司(ECO Industrial Environmental Engineering Pte Ltd)100%股权。ECO 是新加坡废物处理公司中唯一一家具有污泥处理能力的公司,污泥处理能力可达 570 吨/天,是东南亚地区首个且规模最大的污泥处理厂。

2015/6 中联重科收购Ladurner股权:中联重科联合曼达林基金收购意大利环境投资运营商Ladurner公司75%股权。中联重科出价共5700万欧元(3.86亿元人民币),获57%股权。目标公司拥有环保项目超过30个。

2015/7 聚光科技收购意大利Systea股权:390万元人民币vsg意大利水质在线监测产品制造公司Systea S.P.A。

2015/8 永清环保收购IST股权:永清环保完成对美国土壤修复公司Integrated Science & Technology51%股权的收购。目标公司曾先后参与完成“海湾战争科威特污染场地修复”、“加利福尼亚州六价铬污染地下水修复”、“意大利特雷卡泰油井井喷原油污染修复”等经典修复项目。

编辑:张伟

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。