时间:2019-11-04 14:52

来源:资本邦

11月3日,资本邦讯,北控城市资源集团有限公司(下称“北控集团”)递交港股IPO招股书,海通国际及星展为联席保荐人。据悉,北控集团于今年5月5日递交过一轮港股招股书。

北控集团称,此次计划上市集资所得将用于发展若干危险废物处理项目、购置垃圾车或其他衞生车辆、偿还银行借款及一般营运资金。

资料显示,北控集团是一家综合废物管理解决方案供应商,主要专注于提供环境卫生服务及危险废物处理服务。

截至2019年6月30日,公司有五个在营危险废物处理项目及两个试营危险废物处理项目。

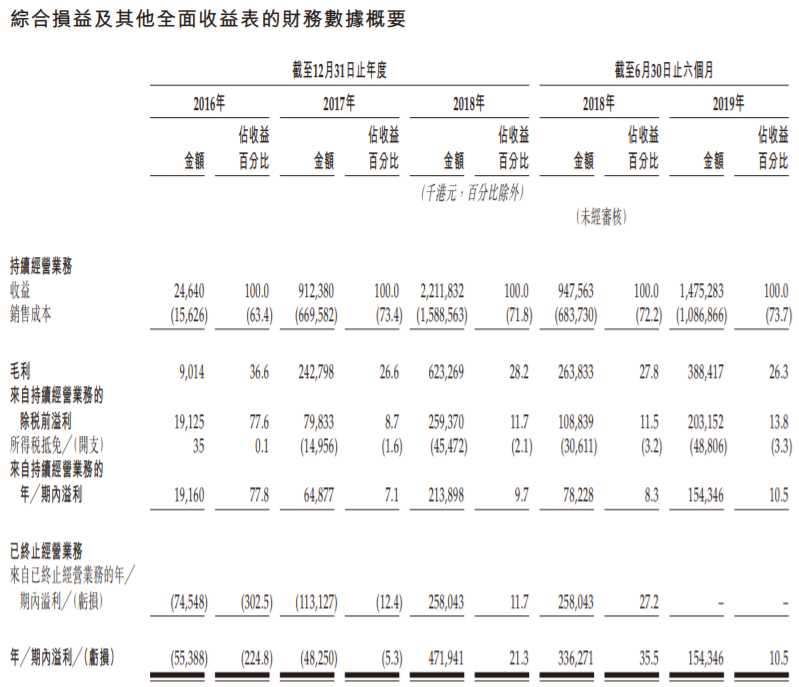

资料显示,北控集团主要收入来源于环境卫生服务额危险废物处理业务。截至2016年、2017年及2018年12月31日止年度和截至2019年6月30日止六个月,集团持续经营业务的收入分别为2464万港元、9.12亿港元及22.11亿港元及14.75亿港元。

2016至2017年度,北控集团亏损分别为5538.8万港元、4825万港元;2018年公司扭亏为盈,年内溢利为4.72亿港元。截至2019年6月30日止六个月公司实现持续经营业务的纯利为1.54亿港元。

北控集团表示,公司经营的范畴发展高度依赖于中国政府的环保政策,而政策或会不时变动。公司并不能保证现时受惠的现有有利的法例、法规及政府政策将保持不变、变得更为有利或将继续存在,且公司或未能从任何就相关法例或法规的未来修订,或政府政策的变动直接或间接得益。若公司未能及时有效地对法律、法规或政府政策的任何变动作出回应,业务、财政状况、经营业绩及前景或会受到重大不利影响。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。