时间:2022-01-17 13:46

来源:辰于公司

作者:甘振宇 王浩然 刘海楠

2.1 下游动力电池行业需求提升,技术竞赛激烈

(1)新能源汽车行业迎来快速增长,动力电池需求大幅提升

全球交通行业耗能占终端能源消费的30%(120EJ),其中93%是对原油的消耗,而可再生能源仅占4%,电力能源仅占1%。因此,陆运交通提高电气化率,以及航空业加强对生物燃料氢能的利用是碳减排的重要抓手。

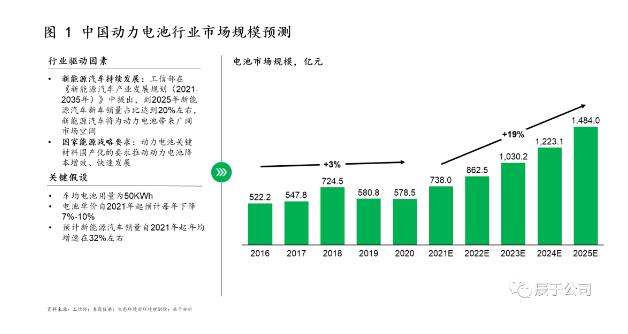

国内新能源汽车预计在十四五期间将保持30%的年复合增长率增长,到2025年达万亿规模。新能源汽车行业对动力电池的需求将快速增长,预计十四五期间动力电池行业将以19%的年复合增长率,到2025年达到1400~1500亿元规模(见图 1)。

(2)储能行业中电化学储能步入爆发期,二次电池需求大

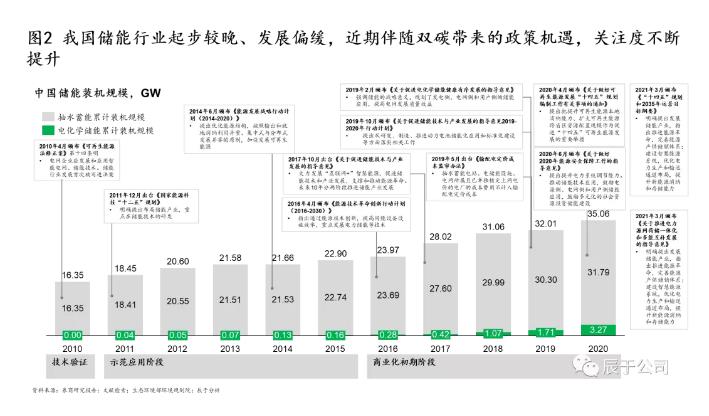

我国在储能产业的战略布局开始于2005年出台的《可再生能源发展指导目录》。经过十多年的发展,目前储能方面的政策已日趋完善,储能发展已从研发示范向规模化、市场化应用转变。

我国储能项目增长较快。根据CNESA全球储能项目库的不完全统计,截至2020年底,我国已投运累计装机35.06GW,同比增长9.5%,增速提高6.2pct;我国已投运累计占全球总规模的18.6%,同比提升1pct(见图2)。

我国电化学储能步入爆发增长期。电化学储能是指各种二次电池储能,包括铅酸电池、锂电池等。根据CNESA全球储能项目库的不完全统计,截至2020年底,全球已投运电化学储能累计14.2GW(YOY+49.6%),年度新增4.7GW,超越18年3.7GW刷新单年新增记录;我国累计达3.27GW(YOY+91.2%),占全球总规模的22.9%。

(3)电池技术迭代更新快,技术竞赛激烈,是潜在风险点

铅酸电池、三元锂电池和磷酸铁锂电池是目前动力电池的主要技术,尤其后两者广泛应用于新能源汽车上(见图 3),为了满足消费者在续航、安全等方面的需要,各动力电池厂商也正在积极拥抱新技术,钠电池、刀片电池、固态电池等电池新技术的革新可能对行业带来较大影响,一些新技术已经进入商用阶段。新技术的替代力量大,可能会对需求结构产生颠覆性影响,对于A企业而言是潜在的风险点。

2.2 受碳减排影响,上游有色金属行业供给提升有限,供不应求可能成为常态

(1)有色行业是高能耗、高碳排放行业

有色金属行业为高能耗、高碳排放行业。从有色行业生产流程来看,有色金属矿产开采和选矿的能耗量相对偏低,有色金属冶炼及压延加工为主要的能源消耗环节。

据中国有色金属工业协会初步统计,2020年我国有色金属二氧化碳总排放量约6.5亿吨,占全国总排放量的6.5%。有色行业为碳排放的大户,为国家能耗双控的重点监督对象。

有色基本金属的吨量生产碳排放量排列为,铝>镍>锌>铜>锡>铅,有色金属中锂、镍、钴等有色金属是动力电池的重要原材料。2020年,铝冶炼行业二氧化碳排放量约5亿吨,其中,电解铝碳排放4.2亿吨,分别约占有色金属行业总排放量的76%和64%。

(2)锂:国内供给扩张热度提升,全球态势持续偏紧

我国锂资源供给占全球比例较低,但目前开发积极性正在提升。据USGS数据,我国锂储量约100万金属吨,占全球6%;锂资源量约450万金属吨,占全球5.6%,分别位居全球第4/6位,整体来看中国锂资源属于全球第二梯队,但由于整体资源禀赋稍差且开采工艺不成熟,我国锂资源生产在过去一直受限。然而随着下游新能源汽车产业扩张趋势愈发明确,当下我国锂资源的开发热度正在提升。

中国在产产能26.4万吨,主要锂矿8座,5座在四川省,3座在江西省。锂矿和盐湖供给增长并非同步,短期增量主要来自于澳洲锂矿和南美盐湖,长期增量分布较散,全球新能源材料供给将呈现区域化的特征。

(3)镍:双碳政策下,生产成本提升,溢价扩张

镍在有色金属中单位产品碳排放量中位列第二。镍产品单位碳排放量在10-16吨二氧化碳当量,仅次于铝,为有色金属中单位产品碳排量第二大的金属。

在碳排放上,镍铁碳排>精炼镍,火法>湿法,海外>国内。碳排放权实施初期以免费配额为主,对镍生产成本的影响较小,随着配额有偿化将抬升镍生产企业的生产成本,按照全额征收碳排放计算,以2021年1-5月,天津碳排放市场均价25.57元/吨计算,一吨镍铁碳排成本为412元/吨,一吨电解镍的碳排成本为261元/吨,对镍铁生产企业的利润影响较大。在下游需求快速攀升的情况下,硫酸镍现货紧张,溢价更加扩张,预计还将持续较长时间。

(4)钴:供给持续提升,但供不应求局势将成

据美国地质调查局(USGS)统计,目前全球已探明陆地钴资源量约2500万吨,储量720万吨,其中刚果(金)在2020年钴的全球供应中占70%。但是非洲疫情反复及疫苗落地差异造成钴供需错配。

未来三年钴供应CAGR约为13.3%,预计2021-23年钴供应量分别为17.6、19.8、22.1万吨,对应增量2.4、2.2、2.3万吨,CAGR为13.3%。其中核心增量主要来自于嘉能可Mutanda复产、欧亚资源RTR爬产、中色迪兹瓦、万宝庞比以及印尼镍钴项目投产。而手抓矿及中小矿山受政策趋严、商业伦理压力、矿山品位下降等因素影响,供给弹性已大幅减弱,未来三年钴需求CAGR约为18.5%。预计2021-23年钴需求量(考虑安全库存需求)分别为18.8、21.9、25.1万吨,对应增量3.7、3.1、3.2万吨,CAGR为18.5%。2021-2022年或仍存在一定过剩,不过过剩正在快速压降,2023年钴行业则将可能转为供不应求。

三、六大关键举措有序实施,直面双重挑战

3.1 “看得见”的挑战与“看不见”的挑战

A企业同时面临着双重挑战。

编辑:赵利伟

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。