时间:2022-09-16 09:33

来源:侯铁成谈投资收并购

作者:侯铁成

2022年,大宗商品价格出现了冲高回落,企业进行了套保,收益达到4亿以上,有效地提升了企业的毛利率。2022年企业的毛利大约为15.79%,如果不进行套保可能实际毛利只有10%了。这里面还要考虑囤货的财务成本,调整为研发费用的成本,整体看,存货的减值准备。套保只是缓解了下下滑的速度。

如果大宗商品降价的,会导致处理量大幅增加,企业固定的加工费毛利占比应该是上涨的,企业不涨反跌,证明了实际跌得更多。

3、套保的目的与风险

企业的套保,目的是为了防止自己生产周期过程中价格的波动。如果价格下降了,有套期保值来补偿,上升了,套期保值则对冲。但是一个企业想囤货了,就不存在所谓的套保了,囤货就是赌单边价格上涨,一边主动囤货,一边套保是不合逻辑的,2022年价格下跌幅度比较大,企业囤货量比较大,无法消化了,才真正的做了些套保,起到了一些对冲效应。

那是不是企业在金属商品上涨的时候就囤货,下跌的时候就看空,涨跌都赚呢?要是有这样的投资水平,还做啥企业,判断得准涨跌,整个资本市场都不够你玩的。那是不是企业自身有一定足够的现货,可以获得优势呢?这个可能获得一些优势,但一年不到20万吨的金属,百亿级的体量,在大型商品生产企业面前,这点优势不值一提。那么企业长期从事行业,是否会有一些对价格的敏感经验呢?这个也不可能,原因还是比他大的玩家,玩的时间长的玩家有都是,也没见谁能够真正在期货市场上稳定盈利的。

从这个角度看,企业确实在这两年,一次囤货赚了些,一次套保赚了些,目前大量的存货还存在风险。但这些利润既是风险利润,同时也不具有可持续性。做期货长期看就是零和博弈,你短期赚到的钱,必然会影响自己的心态,最终加倍奉还。我们看到了公司套保里面赚了很多钱,如果全额套保,可能要亏损10个亿以上,以保证自身的生产毛利不受侵蚀,而公司两年反而赚了4个亿。这个中间的差额14个亿应该是投机获得的收益,是不可持续的。

4、持续性的利润

考虑到企业2021年20亿的利润中至少有一半以上是这种投机性利润,不仅承担了风险,而且也不可持续。如果企业10亿左右的利润,考虑到自身的各种规模效应啥的匹配上80亿左右的净资产,净资产收益率在10-12%左右还是合理的。

这10-12%可能还隐藏着一些周期上扬的利润,也就是说正常净资产收益率,就是8-10%,行情不好的时候会降到6-8%。如果企业风险偏好更高,可能会出现大幅的波动。

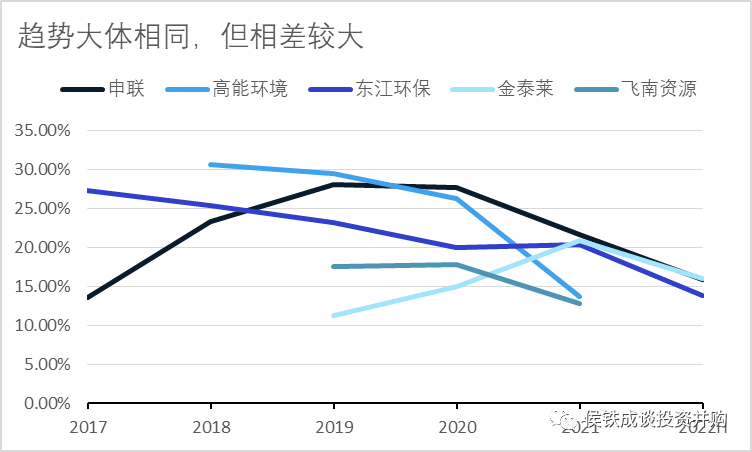

我们看一些同行的毛利,总体都是下降趋势,但整体毛利率也比较高,正在归回过程中。东江是老牌企业,毛利持续下滑,大体代表行业趋势。申联前期低可能是产业链价值没有发挥出来,中间高,可能有做些金属投机行为。高能环境先高后低,可能也有利润调整。几家企业业务相似度较高,趋势一致,但相差较大,可能每家操作的手法不同,导致的报表失真,波动较大。

大体上随着竞争激烈,大宗商品回落,企业的合理毛利率应该在10%左右。

六、资本运作-简单高效

1、交易结构设计

本案中,资本运作手段不多。先是寻找标的,投资入股。在2017年左右,投资危废行业不早不晚,东方园林做得更早,但没有坚持住。企业选择的标的申联环保还可以,然后通过增资,收购了东方园林之前收购的申能环保。

标的在上市公司定增收购之前,以75亿的估值进行一轮定增。金额不大,只有8000万,但对企业进行了重新定价,使标的公司市值从40亿到129亿之间有了个过渡,起到了不错的效果。

之后就是一个定增收购的过程,这个定增相对海外收购,结构要简单得多,就是发行定增而已。最大的难点,就是价格有点高,是否侵害小股东利益。

实际上当时上市公司净利润只有1个多亿,市值达到70亿以上,总体上也是高估的,然后再买一个高估的企业,所有人都不亏。就是双方都是高估值的合并,后面也共同承担业绩下滑的风险。比如说公司的市值跌掉50%,原有股东的市值从70亿跌到35亿,1个多亿的利润,企业35亿的估值也不低,也不算侵害小股东利益。

如果单就项目而言,129亿的估值可能是贵了些,但考虑到对价方式,谁也没吃亏。因为是向大股东定增,同一控制人下的收购,资本公积对冲了商誉,报表也没有什么财务风险。

2、股价波动

为什么股价大幅上涨呢?公司的市值最高的时候达到440亿,这个跟公司的利润还是有关的,公司2021年利润达到23亿多,440亿的估值也不过19倍左右。考虑到过去的成长性,这个估值并不高,研究员从来不会考虑可持续性问题。

公司也蹭了一些双碳的概念,新能源的概念,整体上而言,对股价有所影响,但影响不大。

我们综合分析,企业前期赶上行业的好机会,迅速地进行了扩张,并购获取了一定的超额收益,最后几年通过炒大宗商品,大幅放大了企业的业绩,给企业未来留下了隐患。而后面随着竞争的激烈,大宗商品的不可持续性,以及可能的反噬效应,企业的业绩可能会大幅下滑,企业持续增长的逻辑存在很大疑问,估值体系可能会重构。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。